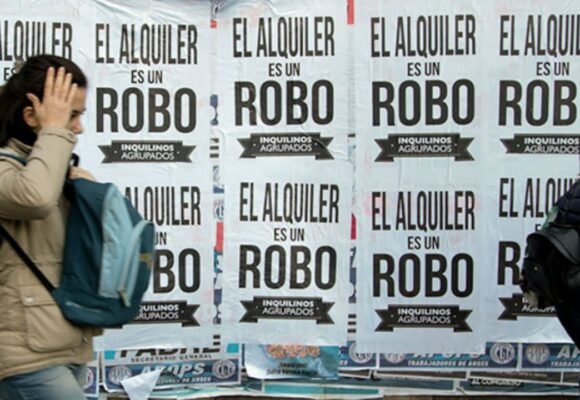

Un sector del establishment ha decidido jugar un activo papel de desestabilización económica y lidera la oposición política al gobierno. El mercado cambiario es uno de los principales terrenos de esa batalla que no tiene tregua ni en pandemia. El papel clave del Banco Central para frenar la embestida.

Por Alfredo Zaiat

El gobierno de Macri dejó casi vacía la caja más sensible de la economía argentina: la de las reservas de libre disponibilidad del Banco Central. Dejó también el default de la deuda pública en dólares y la destrucción del mercado de deuda en pesos. Además fomentó un endeudamiento externo del sector privado que ahora presiona sobre los escasos dólares del Banco Central. Dispuso finalmente un nuevo cepo cambiario.

Si no se detalla esta impresionante restricción para el manejo de la cuestión financiera y cambiaria, nuevas medidas de regulación del cepo de Macri, como las anunciadas en estos días, quedan atrapadas en la estrategia de confusión deliberada de gran parte del establishment, de corporaciones mediáticas y de la impune legión de ex funcionarios macristas y economistas de la city.

No sólo es necesario exponer una y otra vez el desastre económico, financiero, social y laboral de la administración Macri, sino que resulta también fundamental explicar las características, alcances, objetivos y perspectivas de las iniciativas que se implementan.

Si el espacio del relato sobre medidas cambiarias queda en manos de operadores financieros y grupos mediáticos,que muestran sin inhibiciones que son la oposición política organizada, el resultado será inicialmente decepcionante.

Fuerte devaluación = ajuste regresivo

La dinámica del mercado cambiario está determinado por una cuestión estructural básica de la economía argentina, que es la escasez relativa de divisas en manos del Estado.

Es una limitación conocida que, cuando alcanza umbrales de máxima tensión, precipita una crisis de proporciones provocada por una fuerte devaluación. Ajuste cambiario que es un potente redistribuidor del ingreso en forma regresiva, al incrementar ganancias extraordinarias del complejo exportador y de quienes tienen gran parte de sus patrimonios financieros en dólares. Mientras, los sectores sociales con ingresos fijos padecen una fulminante caída del bienestar por el shock inflacionario posterior a esa devaluación.

Este saldo económico y social de desbordes cambiarios no es novedad y el objetivo de administrar reservas escasas es evitarlo. Existe además otro aspecto que no es incorporado en el análisis financiero convencional pero que, a esta altura con la historia de varios episodios traumáticos, es innegable: el dólar también es una variable política.

El mercado cambiario se ha convertido en un terreno de batalla política. Montada sobre la debilidad cambiaria estructural, entre las presiones por una fuerte devaluación y las medidas para eludirla, se juega la base de sustentación social y perspectiva política de los gobiernos.

Dólar político

Los antecedentes de las últimas cinco décadas enseñan que el ciclo político que aplicó una fuerte devaluación, planificada o forzada, terminó entregando el poder aunque sea una dictadura o un partido democrático al perder las elecciones inmediatas posteriores al ajuste cambiario.

La siguiente secuencia es elocuente:

* El programa económico monetarista con tablita cambiaria de Martínez de Hoz estalló por los aires en el primer trimestre de 1981, y el ministro que lo reemplazó, Lorenzo Sigaut,siguió con una sucesión de devaluaciones. Fue el comienzo del final de la dictadura militar, proceso de retirada que se aceleró con la derrota de la Guerra de las Malvinas.

* El gobierno de Raúl Alfonsín abrió las puertas para su salida anticipada del poder con la devaluación del 6 de febrero de 1989, que derivó en una espiral inflacionaria hasta la híper.

* La convertibilidad fue el salvavidas del gobierno de Carlos Menem, que tuvo un inicio a los tumbos con planes de ajuste y devaluaciones. Dejó de herencia el insostenible 1 a 1 al gobierno de Fernando de la Rúa, que mantuvo ese régimen cambiario hasta que su ministro Domingo Cavallo ordenó el corralito, que es lo mismo que anularlo y devaluar, para terminar huyendo en helicóptero de la Casa Rosada.

* El interinato de Eduardo Duhalde definió una salida cambiaria desordenada con una megadevaluación que, luego de los asesinatos de Maximiliano Kosteki y Darío Santillán, terminó en la convocatoria a elecciones presidenciales adelantadas.

* El ciclo político del kirchnerismo tuvo un solo episodio cambiario traumático, en enero de 2014. Si bien hubo inmediatas medidas de política de ingresos compensadoras no fueron suficientes para evitar la derrota electoral en 2015, resultado que se explica además por el arrastre del desgaste de doce años y medio de gestión.

* El caso más reciente es el gobierno de Mauricio Macri. Pese al obsceno respaldo financiero del FMI y del apoyo ferviente del establishment, el descontrol cambiario desde mayo de 2018 derivó en el papelón político de derrota de la reelección en primera vuelta.

Para algunos este recorrido histórico les puede resultar poco relevante o generar fatiga, pero la historia de las crisis cambiarias enseña que tienen consecuencias políticas indudables.

Poder devaluador

El gobierno de Alberto Fernández muestra que tiene registro de las consecuencias económicas y políticas de una fuerte devaluación. Por eso está enfrentando las presiones del bloque de poder devaluador.

El desastre financiero del macrismo dejó la mecha encendida para la explosión. La actual administración del mercado cambiario busca desactivar esa bomba en un escenario muy complicado, y no sólo por los impactos devastadores de la pandemia y las dificultades que exhiben los responsables de achicar la brecha cambiaria, sino porque predomina en el bloque de poder la facción que impulsa el asedio constante sobre el gobierno.

Ese sector del establishment no oculta la estrategia de acoso a través de proclamas casi semanales cuestionando la mayoría de las iniciativas oficiales, e ignorando avances y éxitos en el frente económico y financiero, como la adhesión casi total de los acreedores privados al canje de deuda.

Para distraídos que minimizan esa operación, los acreedores del exterior y locales dejarán de recibir en total unos 60 mil millones de dólares en los próximos cuatro años. Es un sorprendente contorsionismo analítico evaluar que la aceptación fue elevada porque fue un acuerdo beneficioso para los acreedores.

El equipo económico liderado por Martín Guzmán pudo además reconstruir el mercado voluntario de deuda en pesos, destruido con el insólito “reperfilamiento” de esos pasivos realizado por Hernán Lacunza, el último ministro de Economía de Macri.

Desde hace tres meses, Economía consigue refinanciar vencimientos de deuda en pesos por un monto total que entrega un excedente para financiar al Tesoro Nacional.

Proclama

En el bando semanal del establishment, el último le correspondió al Foro de Convergencia Empresarial intimar al gobierno. El tono va subiendo en cada uno de los comunicados ya sin preocuparse en mostrar su carácter desestabilizador de un gobierno democrático.

El cierre del texto es revelador de las intenciones: “La sustentabilidad futura de Argentina está en juego”.

Sin tener la intención de ocultar cuál es la corporación que conduce al establishment, el listado de advertencias del Foro a Fernández comienza con el cuestionamiento a la “intervención del mercado de Servicios de Tecnología de la Información y las Comunicaciones, “TIC”, a través del DNU 690/20″.

Luego siguen con:

* “La demora en la sanción de la Ley del Conocimiento”.

* “La creación de nuevos impuestos al sector privado” (se refieren al aporte extraordinario por única vez a apenas 12.000 fortunas personales).

* “La resolución del Banco Central de la República Argentina (BCRA) que impide que compañías argentinas puedan acceder al mercado de cambios para cancelar sus obligaciones en dólares, coartando cualquier posibilidad de nuevo financiamiento al sector privado“.

La histeria mediática y de la secta de economistas de la city fue desatada por la regulación del cupo mensual de 200 dólares ahorro. Como se sabe, hay que pegarle al chancho para que aparezca el dueño; en este caso, fueron las corporaciones que presionaban sobre las reservas del Banco Central para acelerar el pago de sus respectivas deudas externas.

“Son medidas que van en la dirección contraria a la recreación de un clima de inversión indispensable hacia el futuro”, sentenció el Foro.

La cuestión no menor es que la forma en que presenta y evalúa el Foro esa medida cambiaria falta a la verdad.

Modelo

El Banco Central definió los “Lineamientos y bases para la reestructuración de deudas financieras del sector privado en moneda externa”. Explica que en “línea con los esfuerzos realizados por el Estado Nacional y luego de haber concretado de manera exitosa el proceso de reestructuración de la deuda soberana en moneda extranjera, el BCRA estableció los lineamientos bajo los cuales las empresas del sector privado podrán iniciar un proceso de renegociación de sus respectivos pasivos externos, que permita acomodar su perfil de vencimientos a las pautas requeridas para el normal funcionamiento del mercado de cambios”.

Las corporaciones tendrán acceso al mercado de cambio oficial para pagar deuda con el exterior hasta el 40 por ciento del total, y para el resto el Banco Central las invita a encarar una refinanciación o a utilizar recursos propios.

El vicepresidente del Banco Central Jorge Carrera explicó la nueva normativa de acceso a dólares para deudas privadas externas financieras (no incluye la comercial) en un ilustrativo hilo de tuits.

La medida involucra sólo a grandes empresas que deben pagar más de 1 millón de dólares de capital por mes. El modelo de refinanciación “sugerido”, que varias ya lo están aplicando, es: “cash 40% + intereses y resto estirar plazos”.

Carrera explica que cancelar en 12 meses toda la deuda privada corporativa acumulada en 4 años “no es eficiente para la económica”, menos aún si esas empresas toman crédito barato en pesos en el mercado local para cancelar deudas en dólares en el exterior.

Este fue el movimiento financiero que estaba erosionando las reservas, más que la demanda de dólar ahorro. Corporaciones aprovechaban el crédito en pesos fomentado por el gobierno para demandar dólares del Central para cancelar sus deudas en el exterior.

El nuevo esquema del Central busca diseñar un flujo de fondos intertemporal que calza ingresos de dólares por exportaciones con la demanda de dólares para pagos de deudas en dólares. Como los dólares de exportaciones tienen un componente estacional elevado, este esquema busca suavizar los flujos de pagos para evitar oscilaciones excesivas en las reservas.

Durante el gobierno de Macri aumentó la deuda externa privada en 18.600 millones de dólares. En este año, con elevado superávit comercial, las empresas utilizaron dólares del Banco Central para sustituir parte de su deuda externa por deuda local.

Carreras concluye con un mensaje contundente: “En sólo 8 meses se canceló sobredosis de deuda de 4 años. Hacerlo demasiado rápido con pesos es un problema. Una devaluación general para solucionar un tema tan puntual era ineficiente. Una devaluación o desdoblamiento originaba un aumento en pesos del 100% de la deuda de todas las empresas. Y, en algunos casos, problemas patrimoniales. O sea, ordenar temporalmente flujos de pagos de unas pocas empresas ayuda a minimizar los costos patrimoniales para el resto de las empresas endeudadas”.

Expectativas

El manejo del mercado cambiario, además de las medidas técnicas específicas, exige una intervención efectiva sobre las expectativas sociales y económicas.

Es notable cómo quienes han minimizado hasta ignorado el éxito de la reestructuración de la deuda en default de Macri ahora dicen que el gobierno perdió el empuje positivo de ese resultado.

En ese terreno de confusión deliberada se desarrolla la guerra del dólar. Los factores positivos son ocultados y las situaciones de tensión, magnificadas.

Como se mencionó, el equipo económico recuperó el mercado de deuda en pesos y cerró el acuerdo de la deuda en dólares con acreedores privados en los tramos local e internacional con niveles de adhesión del 99 por ciento cada uno.

Comenzaron las negociaciones con el FMI para despejar ese frente de deuda y político conflictivo. Se presentó el Presupuesto 2021, que es el plan económico tan reclamado por el establishment.

Se sabe que las crisis cambiarias se precipitan por el déficit del sector externo, o sea por la irrupción de la restricción externa. El panorama actual de la economía es con superávit comercial por la caída de las importaciones por la recesión, con una mejora sustancial de la cuenta corriente de la balanza de pagos por la fuerte reducción del déficit en servicios (turismo, entre otros), y con muy pocas exigencias de pago de deuda pública en dólares.

El estrés cambiario entonces no es por el lado del sector externo, sino por el frente financiero y político.

Para enfrentar esa batalla contra el poder devaluador, que busca la desestabilización política de la coalición de gobierno, se requiere de un Banco Central que se adelante a las maniobras especulativas y sea, por lo tanto, el jugador dominante del mercado cambiario.